Sistema fiscal indio: qué impuestos paga una empresa en India

"*" indicates required fields

El sistema fiscal indio suele ser un gran quebradero de cabeza para directores financieros extranjeros con oficinas en la India. Sin embargo, en años recientes, el sistema tributario indio ha sufrido reformas considerables y el pago de impuestos en la india se ha vuelto mucho más claro y sencillo. Como director financiero extranjero, aquí tiene todo lo que necesita saber sobre el sistema y conozca qué impuestos paga una empresa en la India.

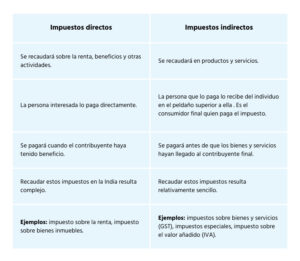

Impuestos directos e Indirectos

Existen dos tipos de impuestos en la India, los impuestos directos y los impuestos indirectos. Los impuestos directos gravan los ingresos que ganan las empresas o particulares en un ejercicio fiscal. El impuesto sobre la renta que pagan los contribuyentes es el impuesto sobre las personas físicas (IRPF) o Personal Income Tax (PIT, por sus siglas en inglés). Las personas físicas tributan a diferentes tipos en función de los tramos impositivos.

El impuesto sobre la renta que pagan las empresas nacionales y extranjeras sobre sus ganancias en India es el llamado Impuesto de Sociedades o Corporate Income Tax (CIT, por sus siglas en inglés). El CIT tiene un tipo específico estipulado en la ley india sobre la renta.

Como sugiere el nombre, el impuesto indirecto no se carga directamente al contribuyente, sino que recae sobre los bienes y servicios. Algunos ejemplos de impuestos indirectos en la India son: los impuestos especiales y derechos de aduana, y el impuesto sobre el valor añadido (IVA).

Uno de los impuestos indirectos más importantes es el impuesto sobre bienes y servicios (GST, por sus siglas en inglés). Aquí encontrará más información sobre el GST.

Corporate Income Tax

Uno de los impuestos en la India que deben pagar tanto las empresas nacionales como las extranjeras es el impuesto de sociedades. Según la ley del impuesto sobre la renta india, se considera empresa nacional aquella que tenga una oficina registrada o sede en la India. También entran en esa categoría todas las empresas subsidiarias. A ese efecto, se considerará empresa extranjera la que tiene una sucursal, oficina de proyecto o establecimiento permanente en la India. Mientras que una empresa nacional tributa sobre su renta universal, una empresa extranjera solo tributa sobre sus ingresos de la India. Puede que parezca favorable, pero no siempre es así.

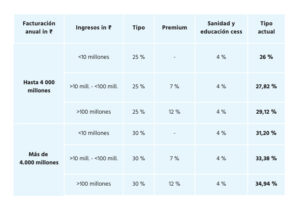

Impuesto de sociedades – Empresas nacionales

Tipo aplicable del impuesto de sociedades (CIT) a una empresa nacional para el ejercicio fiscal 2024-25:

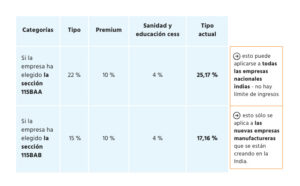

Sistema fiscal indio: Artículos 115BAA y 115BAB

En septiembre de 2019, el gobierno de la India añadió un artículo nuevo, el 115BAA a la existente Ley del impuesto sobre la renta de 1961. Este artículo les ofrece a las empresas nacionales una reducción en el tipo del impuesto de sociedades a partir del año fiscal 2020-21 en adelante, siempre y cuando estas empresas nacionales cumplan ciertos requisitos. El tipo impositivo no será del 25% o 30% sino del 22%.

El sistema fiscal y los términos de los artículos 115BAA y 115BAB

Ante todo, para reunir los requisitos para obtener una deducción bajo el artículo 115BAA, las empresas nacionales no deben haber usado ya otros incentivos o exenciones. Por lo tanto, las ganancias de este tipo de empresas deben calcularse sin:

- Haber reclamado cualquier deducción disponible para departamentos concretos ubicados en zonas económicas especiales (Sección 10AA).

- Haber solicitado una depreciación adicional como está establecido en el artículo 32.

- Haber recibido prestaciones para inversiones en nuevas instalaciones y maquinaria en zonas subdesarrolladas designadas de los estados de Andhra, Pradesh, Bihar, Telangana y Bengala Occidental en virtud del artículo 32 AD.

- Haber recibido deducciones por té, café y fábricas de caucho bajo el artículo 33AB.

- Haber reclamado deducciones en virtud del artículo 33ABA en depósitos convertidos en fondos de rehabilitación de terrenos por empresas partícipes en la extracción o producción de petróleo, gas natural o ambas en la India.

- Haber solicitado deducciones para investigación científica como establece el artículo 35.

- Haber reclamado deducciones por gastos de capital en determinadas granjas según establece el artículo 35 de la Ley agrícola.

- Artículo 35CCC- en gastos de proyectos informativos agrícolas.

- Artículo 35CCD- en proyectos de desarrollo y capacitación.

- Reclamar deducciones no está permitido en virtud del capítulo VI-A (80IA, 80IAB, 80IAC, 80IB, etc.), pero las deducciones bajo el artículo 80JJAA están exentas. El artículo 80JJAA permite al empleador deducir parte del salario de sus nuevos empleados a través de los impuestos.

- Solicitar compensación por las pérdidas remanentes de ejercicios anteriores, si esas pérdidas se produjeron respecto a las deducciones mostradas más arriba.

Las condiciones de elegibilidad para 115BAB son:

- Haberse incorporado y registrado la empresa después del 1 de octubre de 2019.

- Haber comenzado la producción antes del 1 de abril de 2024.

- La empresa puede participar en la fabricación y producción de cualquier artículo o producto, y/o investigación en relación con el producto. La empresa también puede participar en la distribución del artículo o producto que hayan producido.

- La empresa no puede aplicar esta condición si se ha constituido mediante una división o una reconstrucción de una empresa preexistente en virtud del artículo 33B.

- La empresa no puede aplicar esta condición si usa plantas industriales o maquinaria que ha estado en uso previamente para otro fin. El uso de maquinaria importada está permitido, siempre y cuando no se haya instalado en la India y la depreciación de dicha nunca haya sido reclamada en India.

¡Importante!

Es fundamental que las empresas estén seguras de que se van a beneficiar si optan por el tipo impositivo bajo del artículo 115BAA. Una vez que la empresa se beneficia de la reducción, esta deberá continuar en los ejercicios fiscales consecutivos. Tómese el tiempo de investigar qué ventajas pueden aportarle a la empresa otras exenciones y otros incentivos, ya que no hay límite de tiempo para adoptar las opciones bajo el artículo 115BAA. Siempre se puede optar posteriormente por el artículo 115BAA, pero una vez se ejecute, este debe continuar.

Impuesto de sociedades – compañías extranjeras

Como hemos explicado antes, si tiene una sucursal, una oficina de proyectos o establecimiento permanente en la India, le gravarán como empresa extranjera. Mientras las empresas nacionales tributan impuestos por sus ingresos universales, una empresa extranjera solo tributa impuestos sobre sus ingresos en la India.

El tipo aplicable del impuesto de sociedades (CIT) a empresas extranjeras para el año financiero 2024-25 se muestra a continuación:

Estos tipos son más altos que los de las empresas nacionales y, además, usted, como empresa extranjera, no puede reclamar reducciones como las del artículo 115BAA. Estos tipos suelen ser asequibles si está empezando en la India y su facturación todavía es baja. Sin embargo, una vez vaya creciendo, se recomienda que constituya una entidad propia en la India para poder beneficiarse de los tipos impositivos para empresas nacionales, más favorables.

Sistema fiscal indio: presentar la declaración de la renta en la India

Por lo general, todas las empresas, incluidas las empresas extranjeras, deben presentar la declaración de la renta anualmente antes del día 30 de octubre, inclusive. Incluso si la empresa se incorporó en el mismo año financiero, las declaraciones de la renta por ese periodo deben presentarse antes del día 30 de octubre.

A parte de eso, las empresas que facturen, tengan beneficios o ingresos netos de más de 10 millones de rupias indias, unos 110.000 EUR, han de pasar un proceso de auditoría. Este informe de auditoría debe presentarse a la agencia tributaria de la India junto con el impuesto sobre la renta. Y se debería presentar anualmente antes del 30 de septiembre, si la norma es aplicable a su empresa.

Hacer negocios en la India puede resultar difícil, sobre todo porque todo el proceso burocrático requiere mucho tiempo y determinación. En nuestra guía gratuita para directores financieros en la India le apoyamos con todo tipo de asuntos fiscales y administrativos como contabilidad, nóminas, importación, exportación, logística, almacenaje y registros empresariales y fiscales: GST, DIN, DSC, TAN.